名産・特産品がもらえて節税もできる、と話題になっているふるさと納税。平成27年4月から、確定申告をしなくてもその節税メリットが受けられる「ワンストップ特例制度」が施行されました。

申告特例申請書を自治体に提出すると翌年分の住民税が減額!

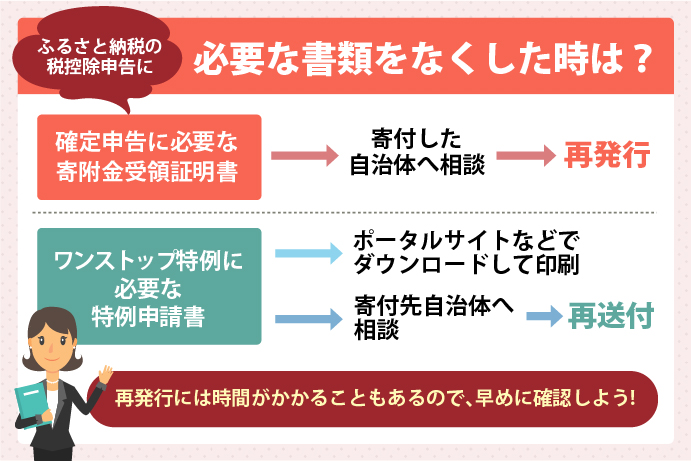

ふるさと納税をした後に、寄付金税額控除にかかる申告特例申請書(ワンストップ特例申請書)を寄付した自治体に提出します。

そうすると、寄付先の自治体から居住地の市区町村へ寄付金控除に必要な情報が伝えられ、翌年分の住民税が減額される、ということになります。

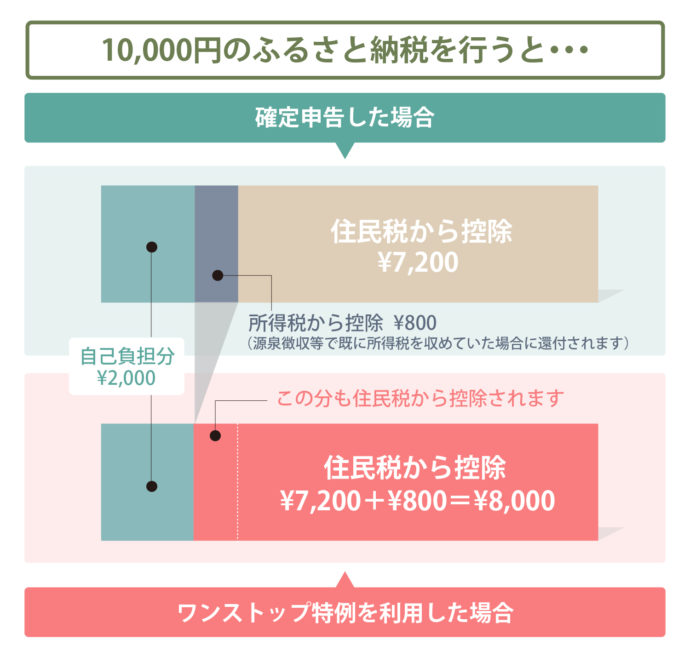

上記の図は、10,000円をふるさと納税したとして、確定申告した場合と、ワンストップ特例を利用した場合を比較したものです。本来なら所得税から還付されるはずの800円が、ワンストップ特例を利用することで住民税から控除されている事がわかります。

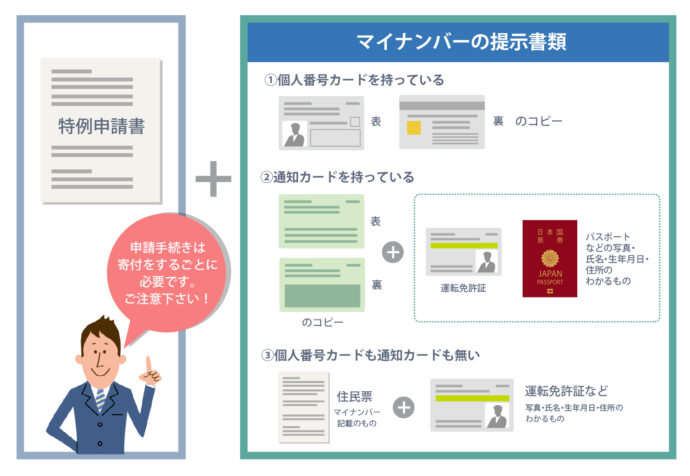

マイナンバーの提示が必要に

平成28年度分からは、申請書にマイナンバーを記載する欄ができました。また、本人確認のために必要な書類も申請書と一緒に送付する必要があります。

1. 個人番号カードを持っている場合

個人番号カードのコピー(表・裏両方)

2. 通知カードを持っている場合

通知カードのコピーかマイナンバーが記載されている住民票の写し、運転免許証やパスポートなど写真・氏名・生年月日もしくは住所が確認できるもの

3. 個人番号カードも通知カードもない場合

個人番号が記載された住民票の写し、運転免許証など写真・氏名・生年月日もしくは住所が確認できるもの

※運転免許証やパスポートがない場合は、健康保険証・年金手帳・提出先自治体が認める公的書類のうちどれか2つの写しが必要です。

特例申請は寄付をする度に必要です。同じ場所に複数回寄付をした場合でも同様です。例えば、同じ自治体に1万円を5回寄付した場合は、5万円の申請書1枚ではなく、1万円の申請書を5枚書く必要があります。

書き間違えると、結果的に住民税が減額されない、ということにもなりかねないので注意が必要です。

ワンストップ特例制度を利用する3つの条件

面倒な確定申告をしなくても節税ができるワンストップ特例制度ですが、この特例制度を利用するためには、3つの条件をクリアする必要があります。

1. ふるさと納税以外で確定申告する必要がない人

給料を複数の会社からもらっていたり、不動産所得や事業所得がある人、または会社員でも年収が2000万円を超えていたりすると、確定申告が義務付けられていますよね。

それ以外にも、住宅ローン控除や医療費控除など、還付申告のために確定申告をする人もいるでしょう。

ふるさと納税以外の理由で確定申告が必要な人は、ワンストップ特例制度を利用できないのです。

2. ふるさと納税で寄付した自治体の数が年間5ヶ所以内

1年間に6ヶ所以上の自治体に寄付した人は、この制度を利用することは出来ません。寄付の回数が6回以上であっても、同じ場所に複数回寄付した場合など、寄付先の自治体が年間5ヶ所以内であれば、特例の利用が可能です。

3. 平成27年4月以降にふるさと納税をした場合

平成27年3月までにふるさと納税をした場合は、特例対象外として確定申告が必要となります。

ワンストップ特例申請書の提出期限は翌年1月10日

ワンストップ特例制度を利用するためには、12月の末までに納付したふるさと納税については、ワンストップ特例申請書を翌年の1月10日までに寄付先の自治体に提出しなくてはなりません。申請に間に合うように手続きをしたほうがよさそうです。

尚、特例申請書を提出した後で、寄付をした翌年の1月1日までの間にその申請内容に変更(電話番号は除く)があった場合は、寄付の翌年1月10日までに変更届を提出する必要があります。

ワンストップ特例制度を利用すると、確定申告をした場合とは違い、所得税の還付はありません。しかし、その分も住民税が減額されるので、どちらの場合も節税効果に変わりはないと言えるでしょう。

「1ヶ所からの給与所得のみ」というサラリーマンの方などであれば、手続きが簡単で楽な制度と言えますから、ふるさと納税をした際には、活用しない手はないかもしれませんね。