目次

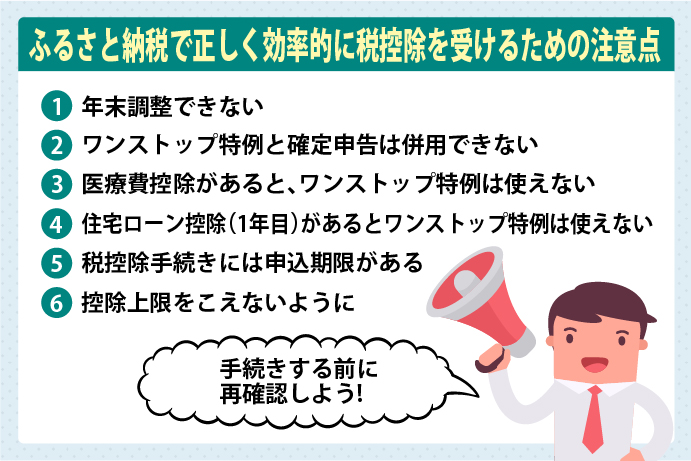

ふるさと納税は、手続きを間違えると正しく税控除が受けられないケースがあります。

年末調整できないことや、医療費控除や住宅ローン控除(初年度)がある人はワンストップ特例が利用できないことなど、注意点について以下で確認してみましょう。

1. ふるさと納税の税控除は年末調整できない

ふるさと納税による税控除は年末調整できません。

個人で確定申告をするか、ワンストップ特例制度を使って自治体に代理申告してもらうなどの手続きが必要です。

ふるさと納税は勤務先には全く関係ないものですから、勤務先で年末調整を行う場合であっても、個人で手続きをしなくてはなりません。

年末調整ではふるさと納税の税控除が受けられない3つの理由

ふるさと納税の税控除の手続きは年末調整ではできません。

その理由について詳しく解説いたします。

2. ワンストップ特例制度と確定申告は併用できない

ワンストップ特例制度は、個人で確定申告をする必要がなくなり便利な制度です。

ですが、ふるさと納税以外で確定申告をする場合には、ワンストップ特例制度を利用することができません。

他の控除で確定申告をした時点で、ワンストップ特例の申告内容は無効となってしまいます。

ワンストップ特例を申請した後に、確定申告する必要が生じた場合には、確定申告時にもう一度寄付金控除の手続きが必要となります。

税金控除に必要な確定申告とワンストップ特例は併用できる?

ワンストップ特例を利用した後に、確定申告をすることになった場合、確定申告ではワンストップ特例で手続きした内容は省略できるのでしょうか?

3. 医療費控除がある人はワンストップ特例が使えない

年末調整ができず、確定申告が必要なものの1つに医療費控除があります。

医療費控除を受ける場合にはワンストップ特例制度が使えないので、確定申告する際に、ふるさと納税についても寄附金控除の手続きを取りましょう。

医療費控除をするとワンストップ特例による寄附金控除が無効になる!

医療費控除を行うとワンストップ特例制度申請が無効となってしまいます。

その理由を詳しくご説明します。

4. 今年住宅ローンを組んだ人はワンストップ特例が使えない

住宅ローン控除は勤務先の年末調整で手続き可能ですが、今年ローンを組んだ人は自分で確定申告をする必要があります(年末調整されません)。

初年度は住宅ローンの確定申告をする際に、ふるさと納税分も寄附金控除として申告しましょう。

2年目以降は年末調整されるので、他の適用条件をクリアしていればワンストップ特例制度が利用できます。

賢く節税! ふるさと納税と住宅ローン控除は同時に利用できる?

住宅ローン控除を受けている場合、ふるさと納税の減税を受けることはできるのでしょうか?

5. 申告手続きには申込期限がある

ワンストップ特例制度を利用する場合は、寄付翌年の1月10日までに申請書一式が寄付先自治体へ届く必要があります。

確定申告をする場合には、寄付翌年の2月15日から3月15日までの間に居住地管轄の税務署で手続きしましょう。

ふるさと納税には2つの締め切りがある!税控除を受けるためには「期限」に注意!

ふるさと納税のメリットの1つである税控除を受けるには2つの締め切りがあり、この期限を過ぎると控除を受けることができなくなってしまいます。

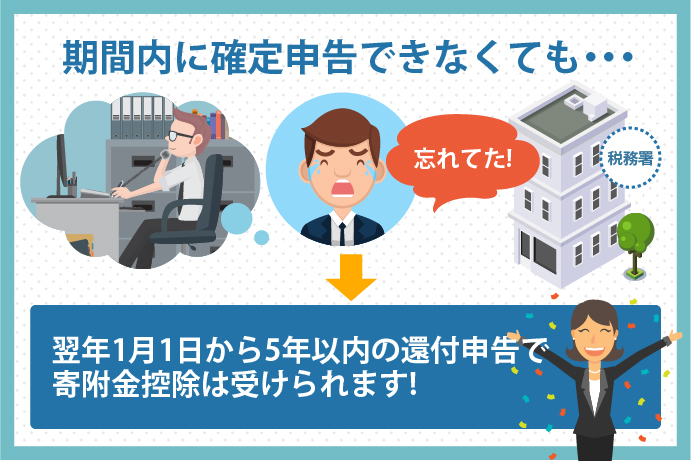

期限に間に合わなかった場合は、5年以内に還付申告を

では、3月15日までに確定申告が間に合わなかった時はどうなるのでしょうか。

そんな場合でも、ふるさと納税の寄附金控除や医療費控除など還付申告のみであれば、確定申告期間が終わってから税務署で手続きすることも可能です。

期限は確定申告期間が終わってから5年以内になります。

期限は5年!期間内に確定申告できなくても寄附金控除は受けられる

確定申告期間に寄附金控除の申告が行えなかった場合でも、5年以内に「還付申告」をすることで寄附金控除は受けられます。

6. 税額控除を最大限活用できる控除上限額を超えないように

基本的にふるさと納税は、寄付金額から自己負担分2,000円を引いた額が税額控除される仕組みになっています。

しかし、控除できる額には上限があり、住民税所得割額の1〜2割が一般的と言われています(家族構成や所得額、寄付金以外の税額控除の有無などで違いがあります)。

この上限を超えると自己負担分が2,000円を超えてしまうケースが多くなるので、注意が必要です。

年末に向けて追加でふるさと納税をする場合は、上限額を超えないように気を付けたほうが良いでしょう。

ふるさと納税は本当にお得?税金控除額を計算してみた

ふるさと納税は、基本的に、支払った金額から自己負担額の2,000円を引いた全額が控除されます。しかし、全額が控除されず自己負担額が2,000円以上になるケースもあるので注意しましょう。

これらの注意点に気をつけて、正しく税額控除を受けられるように手続きをしてくださいね。